こんにちわ!仮面インフィニティです。

10年以内にFIREするため、本業以外に楽しみながら働く普通のサラリーマンです。

17時1分以降は投資に副業に大忙しです。

FIRE(経済的自立・早期退職)とか興味あるけど、何からやればいいかわからない

資産形成や投資と言葉を並べられると興味はあるものの、スルーしてしまいがち・・・

今回は、人生の資産形成や投資で何からはじめたらよいかわからない人のために、FIREに向けた具体的な行動:ロードマップを7ステップでまとめました。

超具体的にやることを7つのステップにまとめました!

ロードマップ通りに進めれば、全くの初心者からでもテンバガー投資で利益を出すまで迷うことなく進んでいけます。

また、すでに資産形成や資産運用をを始めている人も、自分ができていないところを確認してスキルを高めていきましょう。

当記事では、初心者が順序よく取り組むために順序だててステップを組んでいます。

全ステップを必ず見て実践する必要はないので、自分が関心がある部分を実践してみてください。

7ステップには中級者でも難しい部分が含まれています。

記事を読む→実践する→記事を読む→実践するを繰り返してご自身の実力を上げていきましょう

投資を通じてトータルで稼ぐ力をつけていきましょう!

ステップ①お金がたまる初期設定<支出を減らす>

主に不要な固定費を削減しましょう。毎月連続したマイナスが解消されます。

家計の見える化

エクセル・スプレッドシート等なんでもよいので自分がアクセスしやすいものに表をつくります。

ちなみに私はGoogle Chromeでスプレッドシートを使っています。

基本いろいろな作業はPC・スマホ両方で活用・更新できるGoogle Chromeに一本化しているからです。

私が使っているものを参考までにシェアしますね。

最短家計見直しシート【解説・記入例】 ※2ページ目に手順もついてます。

最短家計見直しシート【ブランク】

時間を割くところではないので、イメージが掴めればOKです!

内容は超シンプルなので自分でサクッと作ったほうが後々楽です!

ムダな出費を削減

現状把握できたら後はカンタン、不要だと思えるものはガンガン削減していきましょう!

- 不要なもの→すぐ解約

- 不要かどうか迷っているもの→すぐ解約か他サービスに乗り換え

迷ったらとにかく解約してください。本当に必要ならまた加入すればいいだけです。

バッサリいきましょう!

ただ、保険など人生にかかわる大切なものはプロに相談したりして最適化する必要があります。

必要に応じて下記記事を参考にしてください。

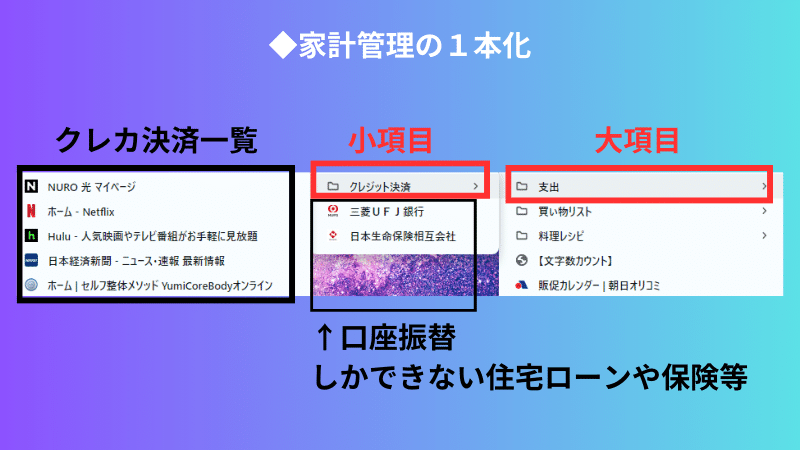

ブラウザブックマークで家計管理の1本化

次のステップ②と今後の家計管理をラクにするための工夫です。

Google Chromeなどのブラウザブックマークに「支出」「クレジット決済」の2項目をつくりましょう。

- 大項目「支出」

- 小項目「クレジット決済」

イメージは下記の画像です。

ブラウザブックマークで家計管理するメリットは2点です。

- 今の支出(サービス)をすぐにを把握でき、最新情報がとれる

- クレカで決済できる支出(サービス)はまとめておくことでクレカ変更の際、スムーズに手続きができる

ステップ②でクレジットカードの最適化を行います。

その際まとめておくと一気にアクセスして新しいクレジットカードに決済を変更することができるのですごく便利です。

今後はログインしてクレカ変更ポチポチするだけ。

私はクレカ変更の際、毎回10分もかからず、10サービス以上変更しています。

ちょっとした工夫で家計管理がラクになります。

そもそも事務手続き関係は時間をかけるところではないです。

「継続的に時短できるようにしておく」という意識が大切だと思います。

ステップ②お金がたまる初期設定<収入をふやす>

銀行口座の設定

銀行口座は人それぞれ必要な要素が違うと思いますが、最低3口座ほどあると便利でしょう。

- 給与&生活口座(指定あれば変更できないですね)

- 投資資金用口座(ネット銀行がおススメ、無料振込回数が多いもの)

- 副業で使う口座(同じく、ネット銀行がおススメ)

お得なキャンペーンをしている場合は利用して損なしです。

私は上記に加えてお小遣いとして全部使っても大丈夫な口座を持っています。

お小遣い口座の残高が増えると嬉しいですよね~

現在わたしは下記の口座を使っています。

- 給与&生活口座:三井住友銀行Olive→クレカのポイント還元率が高い

- 投資資金用口座:住信SBIネット銀行→SBI証券で投資をしているから

- 副業で使う口座:楽天銀行→使いやすいのでとりあえず

使いたいサービスから逆算して口座を利用しているイメージです。

クレジットカードの最適化

クレジットカードは重要です。

ポイントがたまるようにその時旬のものを使えばかなり特になります。

基本クレカは長い期間使うことを考えず、「サービスの良いものに随時乗り換える」ことを基本としてください

クレカはうまく使えばお得がスゴイです。

現在は下記カードを使っています。

メイン1:ヒルトン・オナーズ アメリカン・エキスプレス・カード <ウィークエンド無料宿泊を1泊>

メイン2:三井住友銀行Olive <ポイント還元が高い>

投信つみたて用: 三井住友銀行Olive <11月までポイント還元が高い>

年間で併用しています。

ヒルトンアメックスは年間150万円使えば、年会費16,500円で1泊約10万円のヒルトン系ホテルに無料宿泊できます。

こことか泊まれちゃいます。

まずはヒルトンアメックスを年間150万円使って、その後、決済カードをOliveのクレジットに変更してポイントをためています。

証券口座を作成

証券口座のおすすめは下記2つです。

- SBI証券:メイン証券口座。NISA枠使用。商品数が多く、情報が多い

- moomoo証券:アプリが見やすい。情報収集用

楽天証券もメジャーですが、口座開設したものの、あまり使ってません。

私にはピンときてないです。

あとは副業バレ対策用に仮想通貨の口座開設をしています。

SBI証券は国内初となる証券総合口座1,100万口座を達成しています。

トップには理由があります。

メリットをお伝えします。

- 国内株の取引手数料が安い

- 豊富な商品・銘柄数を取り扱っている

- IPOの取扱実績が豊富

- 三井住友カードで積立投資ができてNISAにも対応

- S株(単元未満株)を買える

一方デメリットもあります。

- アプリが商品ごとに用意されていて使いにくい

- マーケット情報が見やすくはない

ただ、このデメリットはmoomoo証券アプリで解消されます。

マーケット情報、企業分析はmoomoo証券と会社四季報。

実際の取引はSBI証券で行っています。

銀行口座・クレジットカード・証券口座についてはお金がたまる初期設定<収入をふやす>編でまとめておりますので詳細は下記を参考にしてください。

ステップ③本業を良い環境にしよう

この章は本業がうまくいっている人は見る必要はありません。

ありがたいことに今仮面インフィニティは給料・拘束時間・業務内容に問題なしです。

ただ、この良い環境を掴むまでに3回転職しました!

本業に悩んでいたからこそ、役に立てることもあると思いますのでお話させていただきます。

というのも、

本業がうまくいってないと投資や副業に手を出しても正直うまく可能性が低くなると思います。

- 本業の給料が低い

- 本業の業務内容があっていない

- 本業に成長性を感じない

- 本業が忙しすぎる

という方は本業の環境改善は欠かせないです。

FIREを視野に入れると一時的には「本業」に加え「投資(勉強時間含く)」と「副業」とかなり忙しい日々を送ることになります。

本業がうまくいくことがFIREの近道、楽な道はないのですね。

ただ、うまく工夫や割り切りをすることで17時以降の時間をたくさんつくれると思います。

現状確認<知識・経験・スキル>

まずは現状の棚卸をしましょう。

転職活動をするつもりで職務経歴書をつくるのが早いです。

そのうえで

- 知識

- 経験

- スキル

をシビアに現状の実力を自分で客観的にみていきましょう。

ありたい姿の確認

次は自分の理想像を確認しましょう!

理想の働く環境を具体的にイメージします。「理想の職務経歴書」を書いてもよいかもしれません。

また数年後の

- 理想の知識

- 理想の経験

- 理想のスキル

を考えてみましょう。

ギャップを埋める行動

「現状確認」と「ありたい姿の確認」をしたら、

そのギャップを明確に言語化します

それが現状の課題になります。

例えば

- 理想よりも給料が200万円低い

- 理想よりも勤務時間が毎日2時間多い

- 理想の職種は〇〇だ

- 理想の勤務地は〇〇だ

ということを具体的にします。

それがかなえられそうなら転職活動をして環境を改善させましょう!

毎日働く場所だからこそ妥協せずに良い環境を追求したもの勝ちです!

現実問題、給料上げたかったら「転職」が一番早いです。

転職のたび給料が上がりましたので実感があります。

昇格は時間かかりますし、昇給なんて微々たる影響ですからね・・・

PC・ITスキル向上

インスタやYoutubeを見ながら都度都度勉強したほうがいいです。

問題にぶつかってちゃんと学習しない人が大半なのでPC・ITに少しでも知見があると会社員としても重宝されるので居心地もよくなります。

あと、単純に副業や投資でいろいろなデータ管理や事務作業をするときにスピードが速くなります。

ちょっと勉強するだけで時間効率が飛躍的に上がります。

AI活用スキルの向上

さらに!

今重要なのがAI活用スキルです。

特にChat GPTはちょっと使い方を知っているだけで、文章書いたりアイデアを出すときに圧倒的な時短になります。

0から作り出す、考えるよりはるかに早いです!

他者との差別化はそのまま給料の増加・維持につながります!

まとめです。

本業で仕事と給料に余裕があってこそ、テンバガー銘柄の研究に時間を費やせます。

また、実際の投資をハイペースですることがでできるということです。

ステップ④副業で稼ごう

「副業で月5万円稼ぐことって可能だと思いますか?」と聞かれたらどう答えますか?

以前の私ならこう答えていたと思います。

そんな簡単じゃないよ!月5万も稼ぐなんてイメージわかない。

多くの方は副業人口が増えている中でも、副業で月5万円稼ぐイメージを持ちにくいのではないでしょうか?

ただ、今は正しい方法で正しい努力をすれば十分可能だと思います。

一度仕組みを完全に構築したら嫌でも利益が出続けます!

副業を始めるメリットはたくさんあります。

- 収入の増加

- 新しいスキルを身につける機会

- 趣味を仕事にする楽しさ

もちろん本業、投資と本来時間をかけなければいけないものがあります。

副業は自分が「コスパ」よく「継続できる」ものを選ぶのが大前提です!

そこで今回は私が実践している家で外出することなくできる副業を紹介します。

このパートは流し読みで関心が出てきそうなものだけチェックしてください。

物販

- メルカリで不用品を売る

- 輸入(中国から安いアパレルなどを輸入してフリマサイトなどで売る)

- 輸出(ebayで世界を相手に日本の商品を売る)

メルカリで不用品を売る

メルカリで不用品を売るだけでもけっこうお金になります。

習慣化すると

- ムダなものが減る

- 資産になるもの、高く売れるものしか買わない

- モノの価値がわかるようになる

という当たり前でも大切な感覚が身に付きます

輸入(中国から安いアパレルなどを輸入してフリマサイトなどで売る)

中国輸入は物販事業をはじめて行うのにもってこいです。

とにかく商品が安いのでリスク少なく始めることができます。

輸出(ebayで世界を相手に日本の商品を売る)

英語でのやりとりが絡んでくるので好き嫌いが出てきますが、日本人の強みを世界に生かせる一番簡単な事業です。

- 日本の商品を海外マニア向けに売るので利益率が高い

- 今後の円安対策となる外貨=米ドルを稼げる

- 今後拡大する世界のECマーケットで海外の人では満たせないニーズを提供できる

ブログ

ブログは外部環境に左右されない自分の資産になるのが圧倒的な強みです

多くのメリットがあります。

- 自己表現の場ブ

- スキルアップの機会

- 収益化の可能性

- コミュニティの形成

- 仕事の機会拡大

- 人間関係の構築

- 記録としての意味

SNS

SNS副業とは、SNS(ソーシャル・ネットワーキング・サービス)を活用して行う副業のことです。SNSの発信力やコミュニティを活かして、収益を得る方法があります。

例えばインスタグラム、X(旧ツイッター)、TikTokなどがあります。

- 無料で始められる

- 自分を表現できる

- 商品やサービスのプロモーションがかんたんにできる

- アフィリエイトができる

- ブームに乗れば大きく稼げる

- 匿名でもできる

- 情報発信により影響力を拡大させることができる

- 自己成長と学びの機会になる

何より無料ではじめられるのでリスクがほぼないということです。

この点が他の副業と比べて圧倒的にコスパが良い点です。

自分にあってるかあってないかもあるのでとりあえず少しやってみる「行動力」が大切です。

副業は自分の時間を有効活用して収入を得る良い方法です。

ネットでの仕事や趣味を活かした副業、資格を活かした副業など、様々な方法があります。自分の得意なことや興味を持っていることを活かして、投資の種銭となる新たな収入源を確立しましょう!

ステップ⑤NISA(つみたて投資枠)を活用しよう

投資初心者がまずやるべき投資は?

すでに言われていることですが、初心者は投資の王道からスタートするべきだと考えます。

ポイントは3つです。

- 「長期・分散・積立」という手法

- 「インデックスファンド」という商品

- NISAという非課税枠が使える商品

この3つを満たしたものからスタートして値動きになれることが大事です。

最初はよく知らないまま、ニュースや人に勧められたまま金融商品を買ってはいけません。

「長期・分散・積立」という王道の投資手法

「長期・分散・積立」投資のメリットを確認しましょう。

- つみたてなので少額からスタートできる

- 運用リスクを分散させることができる

- 長期運用で勝率を上げることができる

「インデックス」ファンドというコストに優れた商品

- アクティブファンドに比べ手数料が低い

対となるアクティブファンドに比べ手数料が安いです。

NISAという国が用意してくれた非課税枠

- 通常運用益には税金がかかるが、非課税となるため複利効果が高くなる

長期運用の複利効果を考えればNISAの非課税枠は活用しないと損です。

ファンド選び

ここまで話をしてきた条件を満たしたファンドは下記のようなものがあります。

純資産が多い=お金が集まってきているものから選んでいきましょう!

運用開始後の注意点

NISA(つみたて投資枠)はあくまで中長期の運用です。

市場が暴落しても絶対に売らない、「ほったらかしにする」という周りの意見に流されない意志が大切です。

ステップ⑥テンバガー投資・その他投資を実践しよう

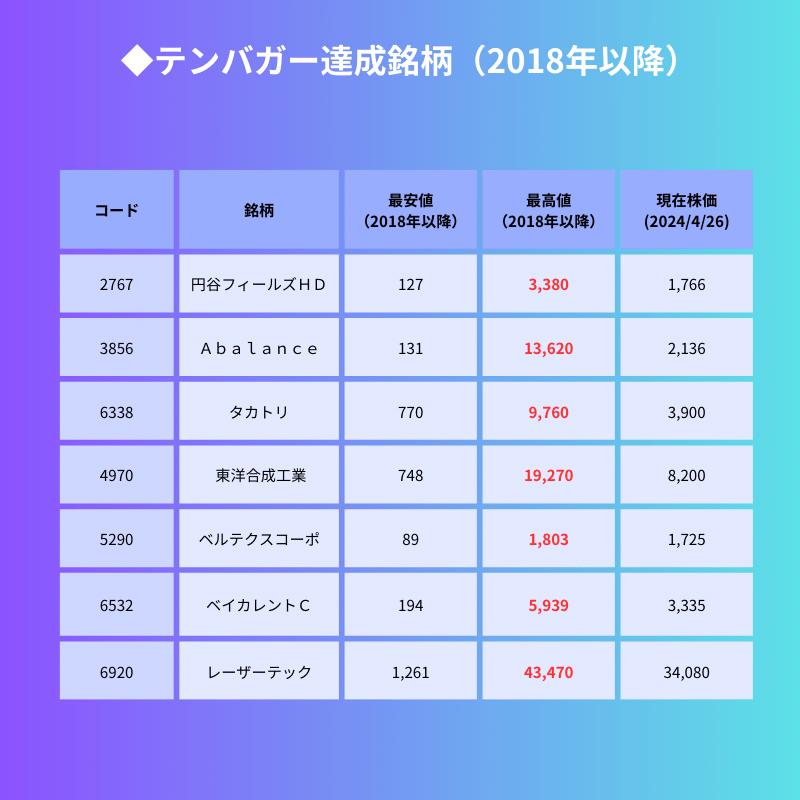

過去のテンバガー銘柄

実際のテンバガーリストを見てみましょう!

夢がありますね。

個別株なのでリスクは上がってしまいますが、

早くFIREするにあたって必要な爆発力があり、他の人と差をつける運用となっています。

自分なりのテンバガー条件を研究

テンバガーを見つけるために、投資家はもちろん必死です。

ここでは、過去のテンバガー銘柄から逆算した一般的な条件をお伝えします。

- 成長性・独自性があること

- 売上が前年より増加していること

- 中小型株であること

- オーナー企業であること

- 上場から5年以内であること

この内容をもとに具体的にどういう基準で選んでいくかが腕の見せ所となります。

何パターンか自分で考えてトライアンドエラーを繰り返していこう!

他にもネットキャッシュ比率に注目した考え方もあります。

テンバガー投資を実践しよう

- 緊急予備資金を準備した

- インデックスファンドの積立で王道の投資を経験した

- しっかりテンバガー銘柄を研究した

個別株はインデックスファンドの積立投資に比べ、リスクは高いです。

経験を積んだうえで、

余裕資金を見極めテンバガー銘柄だと自分が信じるものを買っていきましょう!

適正なリスクと心の余裕がテンバガー銘柄の発掘につながります!

NISA(成長投資枠)でテンバガー銘柄購入

実際に本業・副業で得た種銭をテンバガー株購入に使いましょう。

購入後の利益確定・損切り実施

基本はガチホールドです

継続的にしないといけないことは四季報やHP、証券会社のツールを使って「売って逃げたほうがいい要素はないか」手放さなければいけないかどうかチェックするくらいです。

明らかにまずい状況になったと感じたら潔く手放し他の株を買い増ししましょう。

そして

長期投資家は普段はそんなにすることないです。

種銭をその間も稼いでいくイメージです。

2,3倍と大きく増え、いったん利益確定で下がりそうなら売って、その後大きく下がったタイミングで買いなおしします。

あとは資産が5倍、10倍と自分が今まで見届けてきた中で最高になったときに手放すだけです。

その他 旬の投資を実践しよう

- FX

- 仮想通貨

その他のオルタナティブ投資も人それぞれあうものがあれば資産を一気に爆増させることができます。

つみたて・テンバガー投資のサブエンジンとして少額で保有しておくのもよいかもしれません。

高配当株投資を実践しよう

高配当株投資の魅力

- 安定収入

- 資産下落リスク軽減

- 複利効果で資産をさらにふやす期待

高配当株投資は安定した収入を得るための有力な手段です。

投資を始める際には、配当利回りや企業の安定性、業界の将来性などをしっかりとチェックすることが重要です。

高配当株投資の基本知識

高配当株を選ぶ際には、いくつかの基本知識を押さえる必要があります。

- 配当利回り:配当金を株価で割った値です。高配当株としては、3%以上が目安となります。

- 配当性向:企業が稼いだ利益のうち、どれだけを配当に回しているかの割合です。高すぎると無理をしている可能性があるので注意が必要です。

- 連続増配:何年も連続して配当金を増やしている企業は、信頼性が高いといえます。

高配当株の選び方

高配当株を選ぶ際には、いくつかのポイントを押さえる必要があります。

以下の基準を参考にしてみてください。

1. 配当利回りの確認

配当利回りは、投資する株式の魅力度を示す重要な指標です。一般的には、配当利回りが3%以上の株が高配当株とされています。

- 高配当利回り:高すぎる利回りは持続性に問題があるかもしれないため、注意が必要です。

- 適度な利回り:4%〜6%程度の利回りが安定している企業は、良い投資対象となります。

2. 企業の安定性

配当金を安定して支払っている企業は、業績が安定していることが多いです。財務状況や過去の配当実績をチェックしましょう。

- 財務健全性:負債が少なく、自己資本比率が高い企業は、配当金を安定して支払える可能性が高いです。

- 歴史と実績:過去数年間の配当支払い実績を確認し、安定しているかどうかを見極めます。

3. 業界の将来性

業界の将来性も重要なポイントです。成長が見込まれる業界の企業は、将来的に配当金が増える可能性があります。

- 成長産業:例えば、再生可能エネルギーやテクノロジー分野など、成長が期待できる業界の企業に注目しましょう。

- 市場動向:市場全体のトレンドや競合他社の動きも考慮に入れると良いです。

4. 配当性向の適正性

配当性向が高すぎると、企業が無理をして配当を出している可能性があります。適正な配当性向は、50%前後が目安とされています。

- 適正な配当性向:配当性向が高すぎる企業は、将来的に配当を減らす可能性があるため注意が必要です。

- 成長投資とのバランス:企業が成長のために適度に投資を行いながら、配当も支払っているか確認します。

配当という不労所得でサイドFIREを達成しよう

高配当株を活用したサイドFIREは

- 安定した収入を得ながら働く時間を減らし

- 自分の時間を大切にする

ライフスタイルです。

自分と家族の、「人生の自由時間」を大切にするために、頑張ります!

投資を始める際には、配当利回りや企業の安定性、業界の将来性などをしっかりとチェックすることが重要です。

高配当株を上手に選び、安定した将来を築く一歩を踏み出しましょう。

まとめ:ロードマップを活用してFIREを目指そう!

今回は、FIREまでのロードマップを7ステップでまとめました。

テンバガー投資で稼ぐためには、長期視点でじっくり考えることが重要です。

今回紹介したステップは以下の通りです。

ロードマップは一例です。自分で取捨選択して、良いと思ったところを取り入れみてね。

今後も運用報告はもちろん、各ステップを都度バージョンアップしていきます。

時々ブログをチェックしていただけると幸いです!

FIREして自由を掴むために行動していきましょう!

さいごに

余談ですが、時々出てくる写真はモルディブに旅行に行った時の思い出写真です。

FIREしたら家族で思い立ったときに「いっちょモルディブ行くか!」くらいのノリでモルディブ旅行に行きたいなと思います。

人生は一度きり。

ありきたりな言葉ですが、私にとってのパワーワードです。

忙しくても、苦しくても、その言葉を力に、

FIREへの道を進んで楽しい人生を送りたいと思います。

ゆ~っくりモルディブの夕日を見てるだけの生活をしてみたい・・・

一緒に自由を掴みましょう!

以上、仮面インフィニティでした!